18 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

Jonas Pereira/Agência Senado

A sessão plenária desta quarta-feira (19), prevista para iniciar às 14h, poderá votar indicações de autoridades caso os nomes tenham sido sabatinados e aprovados pela Comissão de Constituição e Justiça (CCJ). Os dois indicados são o ministro Mauro Luiz Campbell Marques para o Conselho Nacional de Justiça (CNJ) e Antônio Fabrício de Matos Gonçalves para o Tribunal Superior do Trabalho (TST). Além disso, há mais três projetos pautados, um deles é o que institui o Código de Defesa dos Contribuintes, o PLP 125/2022, proposta que retorna à pauta do Senado graças à sugestão da comissão de juristas encarregada da modernização dos processos administrativo e tributário nacional, encampada e apresentada pelo presidente da Casa, Rodrigo Pacheco.

O ministro do Superior Tribunal de Justiça (STJ), Mauro Luiz Campbell Marques, foi indicado pela Corte (OFS 5/2024) para o cargo de corregedor Nacional de Justiça no Conselho Nacional de Justiça (CNJ). Sua indicação recebeu relatório favorável do senador Eduardo Braga (MDB-AM), apresentado na última reunião deliberativa da CCJ.

Outra mensagem (MSF) 12/2024 indica o nome de Antônio Fabrício de Matos Gonçalves para ocupar a vaga decorrente da aposentadoria do ministro Emmanoel Pereira, no TST. O relator da matéria, senador Carlos Viana (Podemos-MG), também apresentou relatório favorável na última reunião da CCJ. O indicado tem graduação e mestrado em Direito, é advogado trabalhista desde 1993 e professor na PUC de Minas Gerais desde 1999.

Além das indicações, estão pautados três projetos. Um deles é o que cria o Código de Defesa dos Contribuintes, com normas gerais sobre os direitos, garantias e deveres dos cidadãos na relação com o Fisco de todos os entes da Federação.

O PLP 125/2022 foi aprovado pela Comissão Temporária para Exame de Projetos de Reforma dos Processos Administrativo e Tributário Nacional, relatado pelo senador Efraim Filho (União-PB), e faz parte de um conjunto de sugestões para dinamizar, unificar e modernizar o processo administrativo e tributário brasileiro.

As minutas foram elaboradas pela comissão de juristas criada em 2022 pelo presidente do Senado, Rodrigo Pacheco, e pelo então presidente do Supremo Tribunal Federal (STF) Luiz Fux.

Pelo projeto, os órgãos tributários terão de:

O texto também obriga os órgãos tributários a priorizarem a resolução cooperativa e quando possível coletiva dos conflitos. Eles deverão considerar os fatos alegados pelo contribuinte que tenham afetado a sua capacidade de pagar os tributos, como a sua capacidade econômica e o histórico de pagamento; e a possibilidade de recuperar valores questionados. Também será necessário publicar todos os atos produzidos para a solução do conflito.

Os órgãos também terão de consolidar as normas tributárias periodicamente e, caso não o façam, poderão ter que reduzir as multas aplicadas. Para o relator do projeto, o texto é um passo decisivo em direção à mudança de paradigma no relacionamento entre Fisco e contribuinte. Ele citou, quando aprovada na comissão temporária, estimativas de um relatório realizado pelo Insper [Instituto de Ensino e Pesquisa], de São Paulo, mostrando que, em 2019, cerca de R$ 5,4 trilhões estavam em disputa por meio de processos judiciais e administrativos tributários no país, equivalendo a grande parte do PIB nacional.

A pauta traz ainda para análise dos senadores outro projeto aprovado pela Comissão Temporária, que é o PLP 124/2022. Ele muda as regras de atuação do Fisco com o objetivo de prevenir e solucionar conflitos tributários. Uma das principais mudanças é a imposição de limite para as multas, de 75% do tributo devido. Também foi relatado pelo senador Efraim. Ele destacou que as alterações reforçam a necessidade de que a administração tributária trabalhe na prevenção de conflitos, tornando-se mais parceira do contribuinte, em vez de adversária, como é vista atualmente.

O terceiro projeto na pauta do Plenário é o que regulamenta a profissão de técnico em nutrição e dietética. O PL 4.147/2023, da Câmara dos Deputados, foi relatado pelo senador Fabiano Contarato (PT-ES) na Comissão de Assuntos Sociais (CAS).

Segundo o projeto, esses profissionais devem estar regularmente inscritos no Conselho Regional de Nutricionistas (CRN) da respectiva área de atuação profissional. A anuidade será a metade do valor da taxa paga por nutricionistas.

A inscrição no CRN só será feita mediante comprovação de conclusão de ensino médio ou de curso profissionalizante de técnico em nutrição e dietética com carga mínima entre 800 e 1,5 mil horas/aula. Mas os profissionais, que já atuarem há pelo menos 12 meses contados da publicação da futura lei, também poderão se inscrever.

Os técnicos atuarão sob supervisão de um nutricionista. Os profissionais técnicos poderão realizar treinamentos para serviços de alimentação, acompanhamento da produção de alimentos e supervisão do trabalho do pessoal de cozinha. Eles também poderão integrar equipes destinadas à pesquisa na área, bem como grupos de acompanhamento da produção e industrialização de alimentícios.

Fonte: Agência Senado

18 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

Até o dia 12 de junho, as renegociações de dívidas, pelos bancos associados à Febraban, já alcançam R$ 1,3 bilhão em volume financeiro no Programa Desenrola Pequenos Negócios, voltado para repactuação de empréstimos de Microempreendedores Individuais (MEI), micro e pequenas empresas.

O número é 30% superior ao levantamento anterior, encerrado em 4 de junho, e representa a negociação de 39 mil contratos, beneficiando 30 mil empresas em todo país.

O Desenrola Pequenos Negócios possibilita a renegociação de dívidas bancárias de MEI e empresas de micro e pequeno porte que faturem até R$ 4,8 milhões anuais. Ele atende ao contingente de empresas que carecem de oportunidades para renegociarem as suas dívidas, ao mesmo tempo que precisam obter recursos para manterem suas atividades em funcionamento.

Serão beneficiadas dívidas não pagas até 23 de janeiro de 2024.

Como funciona o Programa Desenrola Pequenos Negócios

O empresário deve procurar a instituição financeira na qual tem dívidas pelos seus canais oficiais (internet, aplicativos, centrais ou agencias) para iniciar a negociação.

Sim. Somente dívidas do setor financeiro serão consideradas dentro do Programa Desenrola Pequenos Negócios. Serão beneficiadas dívidas não pagas até 23 de janeiro de 2024.

Cada instituição financeira, de acordo com suas políticas próprias, irá definir as condições de renegociação para esta fase, mas os bancos que aderirem vão oferecer prazo e taxas favorecidas para as empresas com dívidas bancárias.

As renegociações poderão ser feitas a partir do dia 13/05/2024 e não há prazo para seu encerramento.

As condições de taxa e parcelamento das dívidas renegociadas serão feitas diretamente entre os cidadãos e o banco credor.

Não são todos os bancos que ofertarão condições de renegociação de dívidas dentro do Programa Desenrola Pequenos Negócios. Porém, caso o banco com o qual a empresa possui dívidas não esteja cadastrado no Programa, a Febraban sugere que se procure renegociar as suas dívidas mesmo assim ou faça a portabilidade da dívida para outra instituição.

A Febraban recomenda que as empresas interessadas em renegociar as dívidas dentro do Programa Desenrola Pequenos Negócios busquem maiores informações dentro dos canais oficiais dos bancos que aderirem ao Programa. Não devem ser aceitos quaisquer ofertas de renegociação que ocorram fora das plataformas dos bancos. Caso desconfie de alguma proposta ou valor, entre em contato com o banco nos seus canais oficiais.

Por fim, a Febraban alerta para que não sejam aceitas propostas de envio de valores a quem quer que seja, com a finalidade de garantir melhores condições de renegociação das dívidas. Somente após a formalização de um contrato de renegociação é que o cidadão pode ter os valores debitados de sua conta, nas datas acordadas.

Fonte: Febraban – Federação Brasileira de Bancos

17 DE JUNHO DE 2024Por Samara Neres – Agência Fenacon de Notícias

A Federação Nacional das Empresas de Serviços Contábeis e das Empresas de Assessoramento, Perícias, Informações e Pesquisas (FENACON) promoverá, de 14 a 21 de fevereiro de 2025, o Programa Internacional de Educação Executiva na NASA, que ocorrerá em Houston, Estados Unidos.

A iniciativa busca desenvolver soft skills e capacitar profissionais para tomada de decisões acertadas em ambientes desafiadores. O projeto ocorrerá no Laboratório Acelerador de Desempenho Humano (HPA Lab), um programa global de treinamento e desenvolvimento de liderança corporativa focado em maximizar o desempenho humano nos níveis individual, de equipe e organizacional.

Como principal destino mundial de aprendizagem de ciência e exploração espacial para todas as idades, a equipe HPA Lab do centro espacial de Houston combina os mais de 50 anos de resultados de pesquisa sobre saúde e desempenho humano da NASA.

O programa conta com palestrantes especialistas em exploração espacial, negócios de elite e atividades de aprendizagem de liderança imersiva de ponta para oferecer experiências únicas e de alto impacto para indivíduos e equipe em suas empresas.

Durante os sete dias de aprendizado, os participantes desenvolverão suas habilidades criativas, de organização, planejamento e liderança em workshops interativos, visitas técnicas, palestras e dinâmicas em grupo, utilizando simulação de gravidade zero e realidade virtual.

A live de lançamento será transmitida no canal da FENACON no YouTube no dia 17 de junho de 2024, às 17h, com a participação do presidente da Federação, Daniel Coêlho, do diretor de Educação e Cultura, Ricardo Monello, e do CEO da Global Leaders Experience, Bruno Costa. Assista aqui.

14 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

Medida é voltada às empresas tributadas com base no lucro real; proposta continua em análise na Câmara dos Deputados

Márcio Honaiser recomendou a aprovação do projeto

Zeca Ribeiro/Câmara dos Deputados

A Comissão de Defesa dos Direitos das Pessoas com Deficiência da Câmara dos Deputados aprovou projeto de lei que concede abatimento no Imposto de Renda da Pessoa Jurídica (IRPJ), limitado a 4% do valor devido, para as empresas consideradas ativistas na pauta da inclusão (PL 353/24) .

Pela proposta, de autoria do deputado Dimas Gadelha (PT-RJ), empresas inclusivas são aquelas que adotam processo seletivo humanizado, possuem ambiente pautado no bem-estar, respeitam todos os arranjos familiares e empregam, com jornada de trabalho flexível, cuidadores de pessoas com deficiência ou mães atípicas.

A dedução no IRPJ será calculada sobre as despesas com pagamento de salários e é voltada para as empresas tributadas com base no lucro real.

O relator, deputado Márcio Honaiser (PDT-MA), apresentou parecer favorável ao texto. “A proposta merece prosperar, uma vez que contribui para o aperfeiçoamento jurídico do regime de proteção às pessoas com deficiência e das mães atípicas, que necessitam de todo apoio da sociedade e do Estado”, afirmou.

Próximos passosO projeto ainda será analisado em caráter conclusivo pelas comissões de Finanças e Tributação; e Constituição e Justiça e de Cidadania.

Fonte: Agência Câmara de Notícias

13 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

A Comissão Temporária para Exame de Projetos de Reforma dos Processos Administrativo e Tributário Nacional (CTIADMTR) aprovou nesta quarta-feira (12) um texto alternativo do senador Efraim Filho (União-PB) ao projeto que muda as regras de atuação do Fisco, com o objetivo de prevenir e solucionar conflitos tributários. Uma das principais mudanças é a imposição de limite para as multas, de 75% do imposto devido. O projeto seguirá para análise do Plenário.

O PLP 124/2022 integra um conjunto de sugestões para reformar o Código Tributário Nacional (CTN – Lei 5.172. de 1966) para dinamizar, unificar e modernizar o processo administrativo e tributário brasileiro. As minutas foram elaboradas pela comissão de juristas criada em 2022 pelo presidente do Senado, Rodrigo Pacheco, e pelo então presidente do Supremo Tribunal Federal (STF), Luiz Fux, e presidida pela ministra do Superior Tribunal de Justiça (STJ), Regina Helena Costa.

Segundo Efraim, as alterações promovidas pelo projeto reforçam a necessidade de que a administração tributária trabalhe na prevenção de conflitos, tornando-se mais parceira do contribuinte, em vez de adversária, como é vista atualmente.

Pelo substitutivo, as penalidades devem ser razoáveis e proporcionais à infração, e por isso a multa não poderá ser maior que 75% do tributo devido. Isso não se aplica quando houver dolo (intenção), fraude, simulação, conluio ou reincidência dos delitos no prazo de dois anos. Nesses casos, o limite será o dobro do valor que seria aplicado se não houvesse esses agravantes, que pode chegar a 150% do imposto devido.

O texto proíbe a aplicação de multa de ofício (aplicada sobre tributo não recolhido) em caso de confissão espontânea de infração tributária. Efraim incluiu ainda a proibição de aplicação de multa de mora (paga espontaneamente pelo contribuinte em caso de atraso no recolhimento do tributo) nesse caso. A proposta também interrompe a cobrança de multa por atraso quando houver liminar da Justiça. Caso o contribuinte perca a ação, a multa por atraso volta a incidir 30 dias após a decisão judicial.

Outra novidade do texto é que o Fisco terá que demonstrar de forma individualizada a autoria da infração. Além disso, a multa terá que ser reduzida em algumas circunstâncias, como cumprimento de obrigação acessória (pagamento de multa e juros, por exemplo, mas não do principal), readequação às normas, existência de bons antecedentes fiscais, inexistência de prejuízo ao Fisco e infração por erro ou ignorância desculpáveis, entre outras. A redução pode chegar a 50%, caso o contribuinte atenda a todas as atenuantes.

Efraim simplificou o texto original, definindo que o contribuinte será considerado com bons antecedentes fiscais quando possuir certidão de regularidade fiscal válida emitida pelo mesmo órgão do Fisco. Essas certidões terão que ser fornecidas em até cinco dias e valerão por 180 dias, inclusive para obtenção de benefícios fiscais.

Essa redução em função das circunstâncias não excluirá a obrigação de pagar o tributo e os juros e não poderá ser concedida ao responsável tributário (pessoa que não é o contribuinte, mas tem a obrigação legal de recolher os impostos em nome dele — o contador, por exemplo) e ao devedor costumeiro.

Pelo texto original, a União, estados e municípios teriam dois anos a contar da data de publicação da futura lei para adequar suas legislações à regra da gradação da multa. Se não o fizessem, teriam que aplicar os critérios previstos no projeto. O relator manteve a regra apenas para a União, por entender que o Congresso não pode legislar sobre a administração tributária dos demais entes federativos.

Efraim também mudou as regras para o procedimento de fiscalização, que só poderá começar depois de emitido documento que preveja o seu início e contenha o objeto e a duração da fiscalização, as autoridades encarregadas e os trabalhos a serem desenvolvidos.

Os Fiscos federais, estaduais e municipais poderão firmar convênios para compartilhar suas estruturas e atividades para otimizar a execução do trabalho. Efraim também inseriu item para proteger os dados dos contribuintes nas fases iniciais do processo administrativo, antes da chamada fase litigiosa.

Segundo o projeto, a sentença dos comitês de arbitragem será vinculante, valendo para todos os casos semelhantes, e terá os mesmos efeitos de uma sentença judicial. Uma lei específica deverá estabelecer os critérios e condições para a mediação de conflitos entre os contribuintes e o Fisco, mas a escolha de um terceiro para mediador, sem poder decisório, precisará ser feita e aceita por ambas as partes.

O relator inseriu item para deixar claro que a arbitragem e a mediação não podem ser interpretadas como incentivos fiscais, renúncia de receitas ou operações de crédito de que trata a Lei de Responsabilidade Fiscal (Lei Complementar 101, de 2000).

No momento da criação da câmara arbitral o débito é suspenso. Já quando houver uma sentença arbitral final favorável ao contribuinte, o débito será extinto. Outras mudanças feitas pelo relator determinam que o débito seja suspenso pelo acordo que resultar da mediação e por outras hipóteses, como impugnações, recursos e liminares, por exemplo. O atual CTN só permite a suspensão em caso de moratória, depósito do valor total da dívida, apresentação de reclamações e recursos, liminar judicial e parcelamento do débito.

A instauração do processo de mediação e a assinatura do compromisso arbitral, assim como o protesto extrajudicial da certidão de dívida ativa, passarão a interromper a contagem de tempo para prescrição dos débitos. Esse protesto é feito pelo Fisco para exigir o pagamento dos tributos em atraso. Efraim fez essa modificação com o objetivo de evitar a ida dos órgãos fiscais à Justiça apenas para interromper a contagem de tempo para a prescrição.

O relator incluiu, ainda, a interrupção da contagem de tempo para a prescrição nos casos de sentença de extinção da execução fiscal (ação na Justiça para receber o débito fiscal) por falta de localização do executado ou de seus bens. A apresentação ao administrador judicial ou ao juiz de falência da relação dos débitos inscritos em dívida ativa também deve interromper a contagem para prescrição.

Quanto às chamadas transações tributárias, que são programas de liquidação com desconto e parcelamento de débitos fiscais, o projeto determina que a adesão implica renúncia do contribuinte a qualquer direito administrativo ou judicial. Além disso, sempre que possível, os acordos terão que buscar a conservação do meio ambiente, a melhoria da relação com os cidadãos e da gestão e da transparência das empresas.

A sentença final com repercussão geral (que vale para todas as ações semelhantes) emitida pelo STF e pelo STJ sobre um conflito tributário que for favorável ao contribuinte terá que valer também para os órgãos tributários, que terão de aplicá-la aos processos em curso no prazo máximo de 90 dias. As decisões de repercussão geral também passarão a valer para os processos tributários.

O texto também prevê que a consulta tributária — procedimento administrativo gratuito para resolver dúvidas dos contribuintes e definir a interpretação e aplicação da legislação — valerá para todos os outros contribuintes que se encontrem na mesma situação. Terá de ser publicada lei específica que trate das regras da consulta por cada ente da Federação.

Efraim também incluiu item que obriga o Fisco a aplicar sobre os valores que os contribuintes tenham a receber os mesmos índices de correção monetária e juros usados para atualizar os débitos.

Com relação ao processo administrativo tributário, o projeto traz regras sobre os requisitos do auto de infração, o julgamento dos processos e os recursos, defesas e incidentes. Uma das inovações é a que determina que a decisão definitiva favorável ao contribuinte não poderá ser revista pelos secretários de Fazenda, pelo Ministro da Economia (atual Fazenda) ou por qualquer outro integrante do Poder Executivo, por meio do chamado recurso hierárquico.

O trâmite e o julgamento poderão ser diferenciados em função do valor do débito tributário ou da devolução que o contribuinte estiver solicitando. Os entes federativos terão dois anos para adequar suas leis sobre processo tributário, garantindo obrigatoriamente o devido processo legal, a ampla defesa, o duplo grau de jurisdição (pelo menos duas instâncias a quem recorrer) e o contraditório.

Efraim também aumentou de 30 para 60 dias o prazo para impugnação do auto de infração. Para a apresentação de recurso especial, o prazo passou de 15 para 30 dias. O relator também incluiu no texto a suspensão da tramitação de processos administrativos sobre questões tributárias relevantes que estejam sendo analisadas pelo STF ou STJ e que tenham os respectivos processos judiciais suspensos.

Outras alterações feitas por ele em complementação de voto buscaram deixar claro que que a responsabilização de terceiros (que não são o devedor principal) também pode ser feita por meio de processo judicial e para detalhar o controle de legalidade da inscrição em dívida ativa.

Fonte: Agência Senado

11 DE JUNHO DE 2024Por Samara Neres – Agência Fenacon de Notícias

A petição inicial é o primeiro passo no processo judicial, essencial para a instauração de uma demanda perante o Judiciário. Sua elaboração requer atenção e conhecimento específicos, pois dela dependem a clareza do pedido e a definição dos limites da lide. Em termos gerais, a petição inicial deve conter uma série de requisitos previstos no Código de Processo Civil (CPC), sendo a correta observância destes indispensável para evitar o indeferimento da peça.

De acordo com o artigo 319 do CPC, a petição inicial deve conter:

O não atendimento aos requisitos legais pode resultar no indeferimento da petição inicial, o que representa uma perda de tempo e recursos para o autor. Além disso, uma petição bem elaborada contribui para a celeridade e eficiência do processo, facilitando a compreensão do pedido pelo juiz e pela parte contrária.

Curso “Como Elaborar Petições Iniciais”

Para auxiliar profissionais e estudantes de Direito na elaboração de petições iniciais de forma adequada, a Unifenacon oferece o curso “Como Elaborar Petições Iniciais“. Este curso tem como objetivo estudar detalhadamente os requisitos previstos no Código de Processo Civil e as diretrizes legais correspondentes, proporcionando aos participantes o conhecimento necessário para evitar equívocos que possam resultar no indeferimento do pedido.

O professor Antônio Antunes, advogado há 24 anos e pós-graduado em Direito Tributário e em Direito Civil, será o responsável por guiar os alunos nessa jornada de compreensão profunda do CPC, proporcionando insights valiosos e esclarecendo dúvidas comuns.

Se você é um profissional ou estudante de Direito e deseja aprimorar suas habilidades na elaboração de petições iniciais, garantindo a conformidade com os requisitos legais e evitando equívocos processuais, inscreva-se no curso “Como Elaborar Petições Iniciais” da Unifenacon. Este é um passo importante para alcançar sucesso na sua atuação jurídica.

Para mais informações e inscrições, acesse o site da Unifenacon e inscreva-se já. Invista em seu futuro profissional e esteja preparado para enfrentar os desafios do mundo jurídico com excelência.

—

UniFenacon: Educação Inovadora para Profissionais e Empresários

12 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

A Câmara dos Deputados concluiu, na noite desta terça-feira (11), a votação do projeto de lei que institui o Programa Mobilidade Verde e Inovação (Mover) e prevê a taxação de produtos importados de até 50 dólares.

Mario Agra/Câmara dos Deputados

A Câmara dos Deputados concluiu a votação do projeto de lei que institui o Programa Mobilidade Verde e Inovação (Mover) e prevê a taxação de produtos importados de até 50 dólares. O texto segue para sanção presidencial.

No âmbito do Mover, o projeto prevê incentivos financeiros de R$ 19,3 bilhões em cinco anos e redução do Imposto sobre Produtos Industrializados (IPI) para estimular a pesquisa e o desenvolvimento de soluções tecnológicas e a produção de veículos com menor emissão de gases do efeito estufa.

O relator da proposta, deputado Átila Lira (PP-PI), ressaltou que a criação do Mover é de extrema relevância para a economia brasileira. “Por meio do Programa Mover, teremos um incentivo para a produção nacional e para o desenvolvimento tecnológico e ambiental, com repercussão evidente na geração de emprego e renda em nosso País”, disse.

Na sessão do Plenário desta terça-feira (11), os deputados aprovaram 11 emendas do Senado ao Projeto de Lei 914/24, entre elas a que exclui regras sobre exigência de conteúdo local em exploração de petróleo e a que exclui a previsão de incentivos à produção de bicicletas.

O projeto foi originalmente apresentado pelo Poder Executivo, que aproveitou o texto da Medida Provisória 1205/24. Um decreto presidencial e uma portaria do Ministério do Desenvolvimento, Indústria, Comércio e Serviços (MDICS) já regulamentaram o tema quanto à redução do IPI e à habilitação dos projetos das indústrias e montadoras do setor para acessar os incentivos financeiros, orçados em R$ 3,5 bilhões para 2024.

Taxação de importados

A taxação de produtos importados de até 50 dólares foi incluída no projeto pelo relator, deputado Átila Lira, na primeira votação realizada pela Câmara, no último dia 28 de maio. O projeto foi aprovado na forma de um substitutivo de Átila Lira.

Em agosto do ano passado, no âmbito do programa Remessa Conforme, o governo federal isentou de Imposto de Importação as compras internacionais de pessoas físicas abaixo de 50 dólares (cerca de R$ 250), contanto que a empresa vendedora aderisse ao programa, uma espécie de plano de conformidade que regularizou essas transações.

Após negociações com o governo, haverá uma taxação de 20% a título de imposto de importação sobre as mercadorias de até 50 dólares. Acima deste valor e até 3 mil dólares (cerca de R$ 15 mil) o imposto será de 60%, com desconto de 20 dólares do tributo a pagar (cerca de R$ 100,00).

O projeto vai excluir trecho de um decreto-lei sobre o tema que permitiu à Fazenda aplicar a isenção de imposto. No entanto, o trecho a ser excluído faz referência a importações apenas por pessoas físicas.

Empresas no Mover

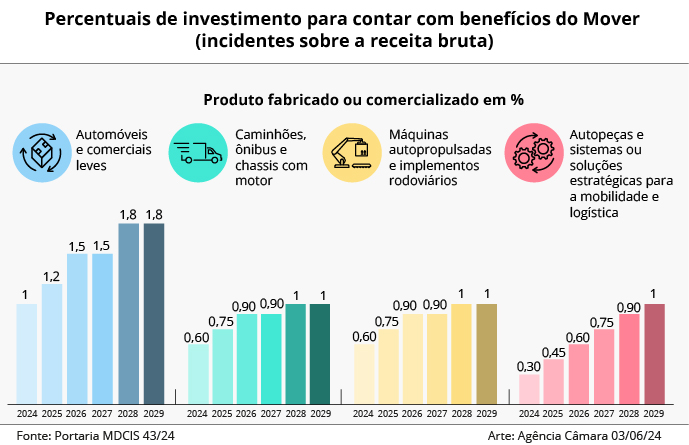

Para terem acesso aos incentivos do Mover, as empresas devem ter projetos aprovados pelo ministério e aplicar percentuais mínimos da receita bruta com bens e serviços automotivos na pesquisa e no desenvolvimento de soluções alinhadas à descarbonização e à incorporação de tecnologias assistivas nos veículos.

Também serão admitidos projetos para novos produtos ou modelos de veículos; para serviços de pesquisa e inovação ou engenharia automotiva; para a instalação de unidades de reciclagem ou economia circular na cadeia automotiva; realocação de unidades industriais e linhas de montagem e produção; e instalação de postos de abastecimento de gás veicular.

A habilitação valerá até 31 de janeiro de 2029, e os créditos não serão cumulativos com os do Rota 2030, extintos a partir de abril deste ano.

Debate em Plenário

O deputado Sidney Leite (PSD-AM) afirmou que o Brasil precisa estar atualizado em relação às políticas industriais nos desafios da transição energética e na adoção de tecnologia. “O projeto vem ao encontro do que precisamos para o avanço da indústria automobilística do País”, declarou.

Já o deputado Tarcísio Motta (Psol-RJ) disse que são necessárias medidas mais ousadas que o Mover para enfrentar o “caos climático” atual. “É preciso que este Plenário e a nossa sociedade entendam que não bastam incentivos e punições tributários para se resolver o colapso climático global que já é uma realidade.”

O deputado Hildo Rocha (MDB-MA) foi contra retirar do texto a emissão de óxido de nitrogênio como um dos atributos para definir a alíquota do IPI de veículos. “Se é para avançarmos na preservação do meio ambiente e favorecer os veículos menos poluentes, como vamos suprimir?”, questionou.

Fonte: Agência Câmara de Notícias

Por Extra 10/06/2024

O Ministério da Ciência, Tecnologia e Inovações (MCTI) anunciou nesta semana o novo formulário eletrônico para submissão de projetos à Lei do Bem. O FormP&D, agora integrado à plataforma Gov.br e à base de dados da Receita Federal, terá uma navegação mais intuitiva. Além disso, o governo ampliou o prazo para a entrega do documento, que passa de 31 de julho para 30 de setembro.

Com a prorrogação, empresas que investem em inovação, mas não pensavam em aderir ao programa de benefícios fiscais por conta da demora para estruturar o pedido, vão ter mais tempo para se organizar e apresentar os aportes referentes ao ano-base 2023.

— É uma oportunidade para empresas de diferentes setores e tamanhos reduzirem impostos. Podem tomar o incentivo todas que tiveram algum tipo de inovação e atenderem os critérios previamente estabelecidos pelo MCTI, desde aquelas dos setores agro e de TI até hospitais. Ao reduzir impostos, a Lei do Bem libera recursos que podem ser utilizados em mais investimentos, impactando o crescimento e a competitividade das empresas beneficiadas — afirma Rodrigo Miranda, CEO da G.A.C. Brasil, consultoria que ajuda empresas a aderirem à Lei do Bem e lançou um e-book com orientações para os interessados em se candidatar (E-book Lei do Bem Descomplicada group-gac.com.br).

Para aderir à Lei do Bem, é necessário obedecer a alguns critérios. As empresas precisam ser tributadas com base em lucro real, terem registrado lucro no ano fiscal anterior e não podem estar inadimplentes. Não é fundamental que elas tenham setores estruturados de pesquisa e desenvolvimento, projetos pontuais de inovação também são aceitos.

Entre os benefícios da Lei do Bem, criada em 2005, estão a exclusão dos valores investidos em Pesquisa, Desenvolvimento e Inovação (P,D&I) na base de cálculo do Imposto de Renda e da Contribuição Social sobre o Lucro Líquido, gerando uma renúncia fiscal equivalente a até 34% desses investimentos.

Além disso, as empresas beneficiadas conseguem redução de 50% no Imposto sobre Produtos Industrializados (IPI) na compra de máquinas e equipamentos usados nos projetos de pesquisa e desenvolvimento. Há ainda a redução a zero da alíquota de IRRF de remessas efetuadas para o exterior destinadas ao registro e manutenção de marcas, patentes e cultivares. Os percentuais variam de acordo com cada caso.

Para as empresas interessadas, a G.A.C. Brasil dispõe de um simulador que calcula quanto cada empresa pode obter de isenção fiscal ao apresentar seus projetos ao Ministério da Ciência, Tecnologia e Inovações (Simulador Lei do Bem group-gac.com.br).

11 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

Campanha de TV será veiculada até 23 de junho. Peças nas redes sociais da CNC convidam a participar de uma corrente de valorização usando a tag #SeuNegocioNossoNegocio

O comércio brasileiro é conhecido, entre outras qualidades, por sua diversidade e peculiaridade. É com esse espírito que a Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) inicia sua nova campanha, Seu Negócio é o Nosso Negócio, que visa destacar e apoiar os empresários do setor terciário do Brasil. Com essa inspiração, a CNC reforça seu compromisso com os mais diversos tipos de comércio e serviços, convidando todos a participar desta corrente de valorização.

Comércio, empresários, produtos e serviços peculiares são parte integrante da economia brasileira. Quando eles se encontram, negócios prosperam. A CNC, sempre presente para apoiar esses e diversos outros tipos de negócio, lança a campanha com o objetivo de reconhecer e promover a diversidade que caracteriza o comércio e os serviços no Brasil.

A campanha será amplamente divulgada na televisão e na internet. Na TV aberta, estará presente nos canais Globo, Record e SBT, com inserções de 60 segundos, de 9 a 23 de junho. Na TV fechada, a campanha será veiculada nos canais Globo News e CNN Brasil, também com inserções de 60 segundos, durante o mesmo período. Além disso, a presença digital será forte, com a campanha sendo promovida em redes sociais como Facebook, Instagram, LinkedIn, Tik Tok e Twitter, alcançando um público estimado de 9,6 milhões de pessoas.

Segundo o chefe do Gabinete da Presidência da Confederação e coordenador de Comunicação do Sistema CNC-Sesc-Senac, Elienai Câmara, “é fundamental reconhecer e valorizar a diversidade do comércio e dos serviços no Brasil. Cada negócio, por mais peculiar que seja, tem seu valor e sua importância. A CNC está aqui para apoiar todos eles, mostrando que juntos podemos construir uma economia mais forte e diversificada”.

A campanha Seu Negócio é o Nosso Negócio está disponível nas redes sociais da CNC e convida as pessoas a participar desta corrente de valorização usando a tag #SeuNegocioNossoNegocio. A produção é da Calia Comunicação.

Confira abaixo o vídeo da campanha Seu Negócio é o Nosso Negócio.

Fonte: CNC

10 DE JUNHO DE 2024Publicado por Fernando Olivan – Comunicação Fenacon

Projeto ainda deve passar por mais uma comissão e pelo Plenário da Câmara

Laura Carneiro: medida permite rápida reinclusão do contribuinte que opta por regularizar-se

Zeca Ribeiro/Câmara dos Deputados

A Comissão de Finanças e Tributação da Câmara dos Deputados aprovou projeto de lei que prevê as condições de permanência das micro e pequenas empresas com débitos tributários no Simples Nacional.

Pelo texto, a empresa notificada pelo fisco para regularização poderá continuar no Simples Nacional até 31 de dezembro. A permanência no ano seguinte só será possível se os débitos foram pagos até o último dia útil de janeiro.

Já a empresa que com irregularidade cadastral poderá permanecer no regime especial de tributação se regularizar a situação em até 30 dias, contados a partir da comunicação da exclusão.

O texto aprovado – Projeto de Lei 37/23, do deputado José Medeiros (PL-MT) – altera o Estatuto da Micro e Pequena Empresa. A relatora, deputada Laura Carneiro (PSD-RJ), apresentou parecer favorável. “Trata-se de uma medida extremamente salutar, pois possibilita uma rápida reinclusão do contribuinte que opta por regularizar-se a qualquer momento, evitando assim uma interrupção das suas atividades”, disse.

Laura Carneiro recomendou a aprovação do texto substitutivo da Comissão de Indústria, Comércio e Serviços, que analisou a matéria anteriormente, elaborado pelo deputado Jorge Goetten (PL-SC).

Próximos passos

O projeto será analisado agora pela Comissão de Constituição e Justiça e de Cidadania (CCJ). Depois seguirá para o Plenário da Câmara.

Fonte: Agência Câmara de Notícias

Listagens com os bancos em todo território nacional e créditos para empresa.

Consulte AquiModelos de Contratos, Procurações, Declarações, Requerimentos e muito mais.

Consulte AquiTire suas dúvidas sobre emissão de notas fiscais em vários estados brasileiros.

Consulte AquiConfira nossa programação de palestras e eventos. Clique aqui e faça sua inscrição.

Consulte Aqui